「チャットレディの副業、税金のせいで会社にバレないかな…」「確定申告、難しそうで自分にできるか不安…」

そんな、一歩踏み出すのをためらう不安を抱えていませんか?

実は、2026年の最新ルールを知り、住民税の申告時に“ある1か所”を正しく選択するだけで、会社や家族に副業を知られるリスクを最小限に抑えることができます。

本記事では、チャットレディが直面する「税金・確定申告・住民税・経費・扶養」の重要ポイントを、初心者の方でも迷わないよう図解を交えて解説します。

- 会社員が「住民税」で副業バレする具体的な仕組みと対策

- 「普通徴収」への切り替え方(申告書の具体的な書き方)

- 「いくらから申告が必要?」所得税と住民税のボーダーライン

- 主婦や学生が気になる「扶養の壁」と節税のコツ

この記事は、100以上の副業サービスを分析し、法規遵守を徹底しているサイト運営責任者の「部長」が情報の正確性を確認。さらに、現役チャトレ5年目で毎年自ら確定申告を行っている早坂あいりが、実務上の注意点を本音でまとめています。

「難しそう」と後回しにしていた手続きも、読み終える頃には「この通りに進めれば安心だ」と自信を持って取り組めるはずです。

それでは、チャットレディの収入と税金の仕組みから順番に紐解いていきましょう。

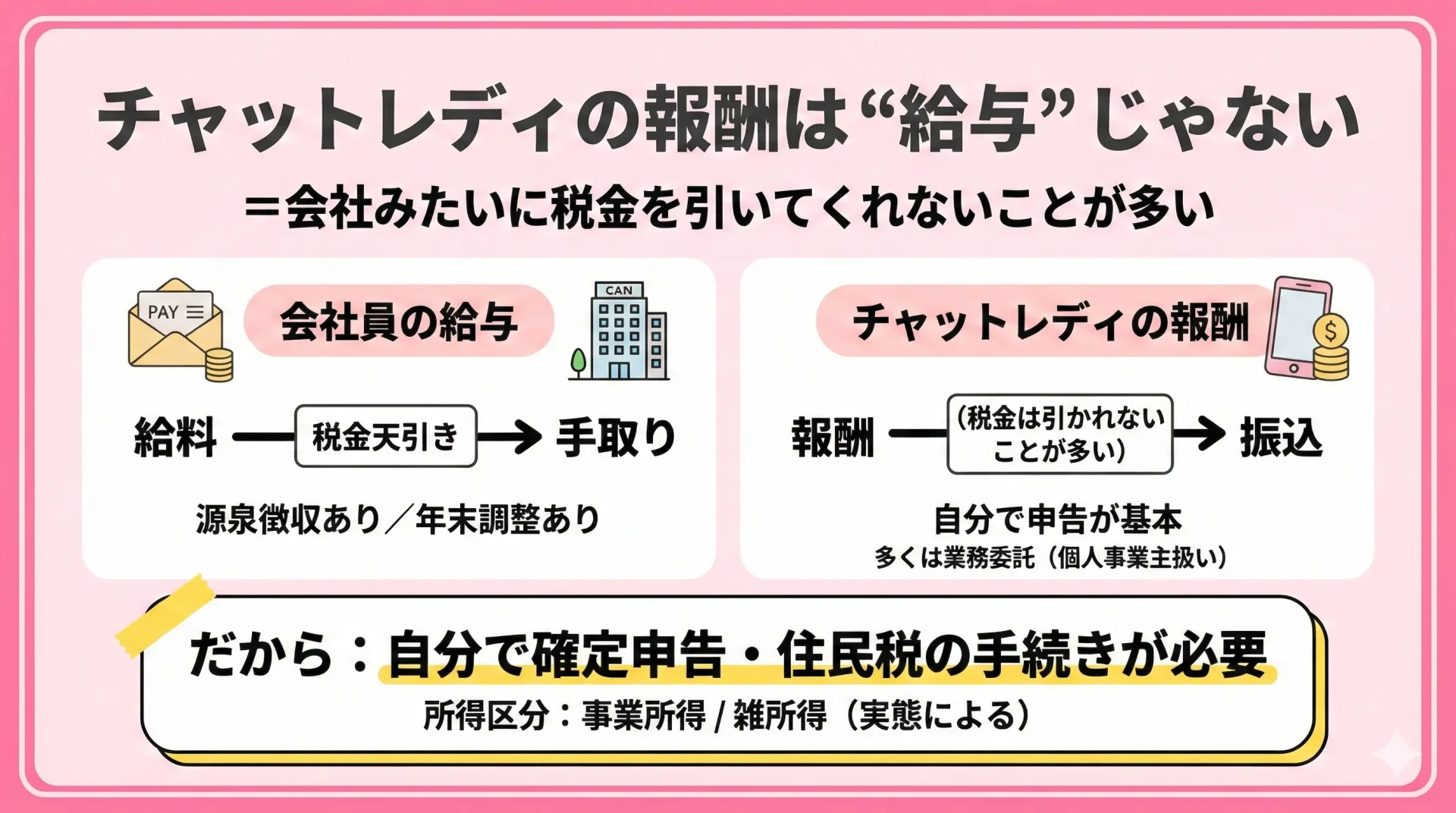

チャットレディの報酬は「給与」じゃない|税金の基本を最短で理解

結論:チャットレディの報酬は「給料」ではなく、原則として自分で税金を申告・納付する必要がある収入です。

チャットレディとして働き始めると、まず戸惑うのが「給料」という言葉がほとんど使われないことです。この「報酬の性質の違い」を理解することが、税金・確定申告を正しく行うためのスタート地点になります。

① 報酬の扱いは「事業所得」または「雑所得」

一般的なアルバイトや会社員は、会社と雇用契約を結び「給与」を受け取ります。

一方、多くのチャットレディ(FANZA・ポケットワーク・ALLUREなど)は、サイト運営会社と「業務委託契約」を結ぶ個人事業主という扱いです。

そのため、チャットレディの報酬は給与所得ではなく、実態に応じて次のどちらかに分類されます。

- 事業所得:チャットレディを本業として、継続的・本格的に活動している場合

- 雑所得:会社員の副業や、空いた時間で行うお小遣い稼ぎ程度の場合

※どちらに該当するか迷う場合は、まずは「雑所得」として申告しても問題ありません。

② 「源泉徴収」がない=自分で申告する義務がある

会社員であれば、所得税や住民税は会社が自動で計算し、給料から天引き(源泉徴収)してくれます。

しかし、チャットレディの報酬は税金が1円も引かれず、全額が振り込まれるケースがほとんどです。

これは「得をしている」のではなく、まだ税金を納めていない状態ということになります。

💡 監修者(部長)のチェックポイント

各チャットサイトの報酬明細を確認してみてください。

「源泉徴収税額」の欄が「0円」または空欄になっていませんか?

その場合、その報酬はまだ税金を一切払っていないため、後から自分で申告・納税する必要があります。

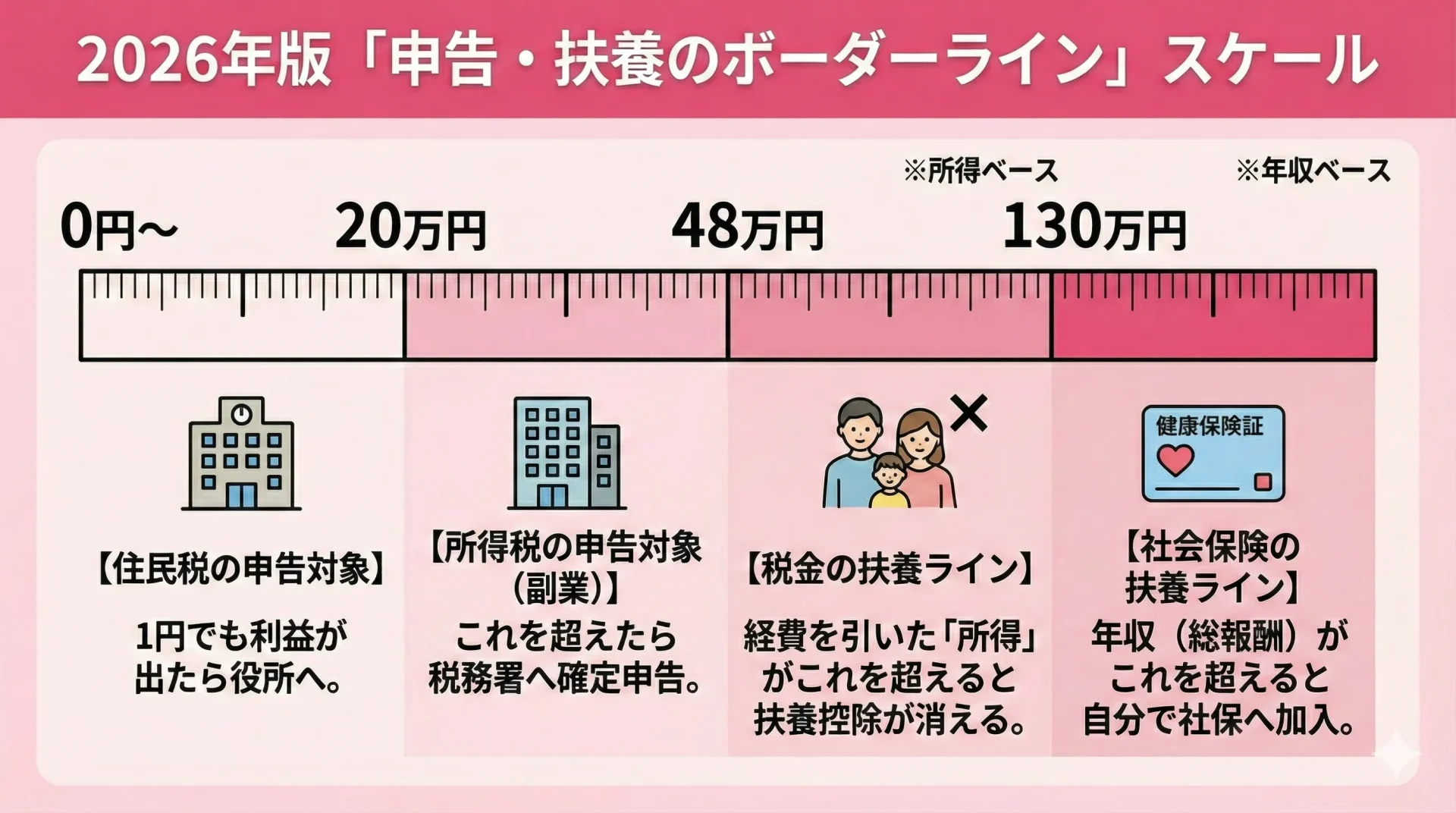

③ 【結論】あなたが確定申告をすべき目安は?(2026年版)

「結局、いくら稼いだら確定申告が必要なの?」という疑問を、2026年現在の最新基準で整理しました。

| あなたの状況 | 確定申告が必要な所得(※) |

|---|---|

| 会社員・パートの副業 | 副業の所得が 年間20万円 を超えた場合 |

| 専業・学生・主婦 | チャットレディの所得が 年間48万円 を超えた場合 |

(※)所得 = 1年間の総報酬額 − 経費

⚠️ ここが一番の注意点!

所得税(国)の確定申告が不要な「20万円以下」の人でも、

住民税(市区町村)の申告は、所得が1円でもあれば原則必要です。

ここを知らずに放置すると、後述する「副業バレ」に直結します。

次の章では、本記事の最重要テーマである「会社にバレない住民税の具体的な手続き方法」を詳しく解説します。

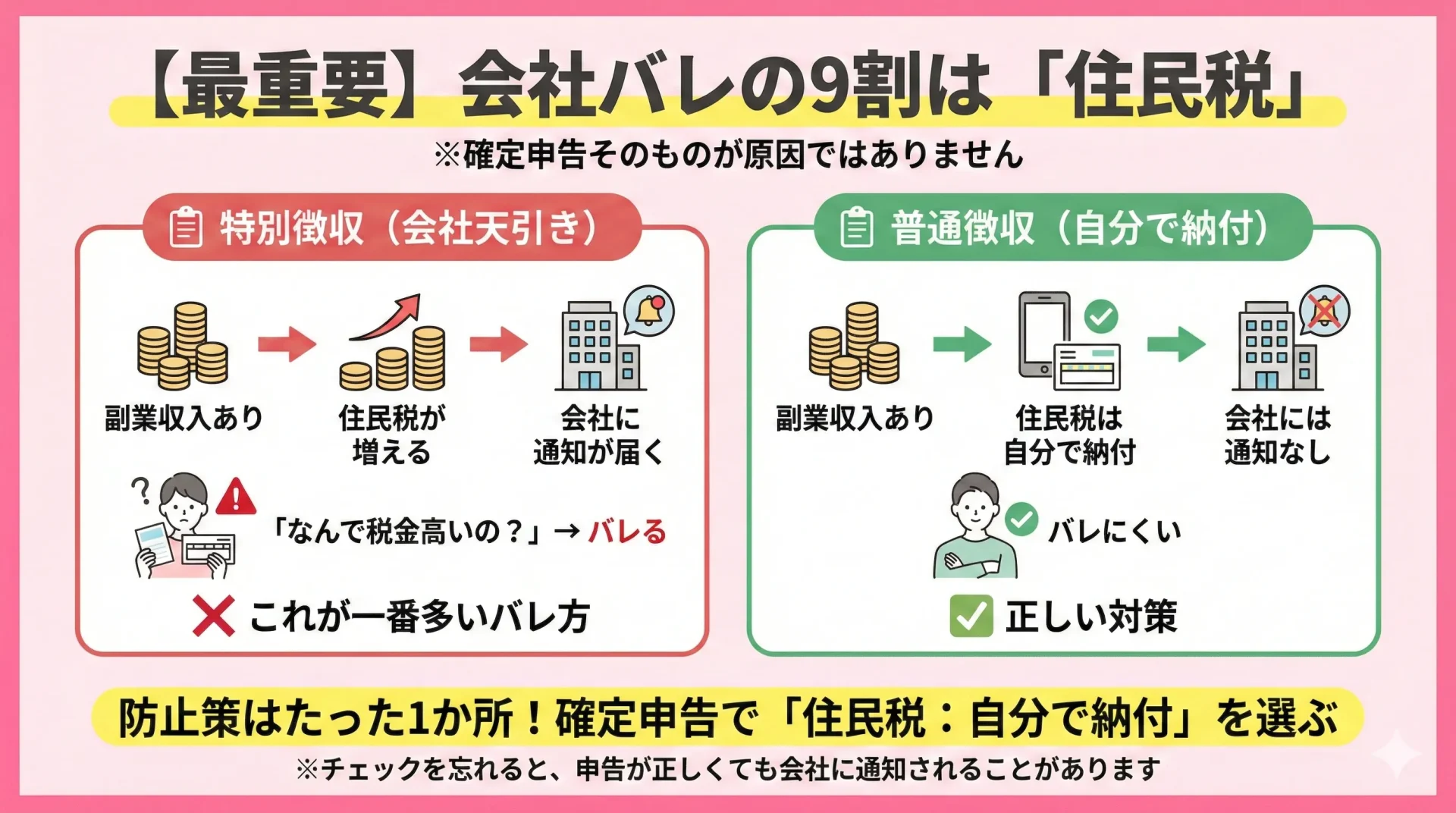

【最重要】会社バレの9割は住民税|仕組みと「1か所」の防止策

「確定申告をしたら会社にバレるんじゃ…」と思われがちですが、実はバレる原因のほとんどは確定申告そのものではありません。

結論から言うと、副業バレの9割は『住民税の通知(徴収方法)』が原因です。

ここを正しく設定すれば、会社に知られるリスクは大きく下げられます。

① なぜ副業がバレる?(住民税の「特別徴収」の罠)

会社員の場合、住民税は給料から天引き(特別徴収)されます。

副業で所得が増えると、市区町村から会社へ「この人の住民税を〇〇円増やしてください」という通知が行くため、経理担当者に「給料は変わらないのに、なぜ税額だけ高いの?」と気づかれてしまうのです。

- 会社に通知が行くのは「特別徴収」のとき

- 副業所得が増えると住民税も増え、差額でバレやすい

- 原因は「申告」ではなく住民税の徴収方法

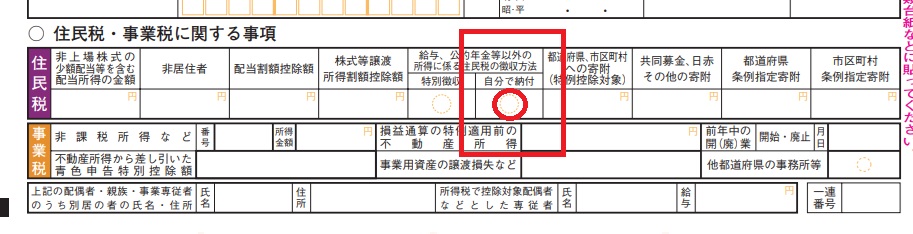

② 解決策:たった1チェックで「普通徴収(自分で納付)」にする

これを防ぐ唯一の方法が、確定申告時に住民税の納付方法を「自分で納付(普通徴収)」に切り替えることです。

-

手順: 申告書の「住民税に関する事項」でチェックを入れる。

-

結果: 副業分の納付書が自宅に届き、会社には本業分のみの通知が行くようになります。

「自分で納付(普通徴収)」のチェック箇所

・紙:確定申告書の「住民税に関する事項」欄

・紙:確定申告書の「住民税に関する事項」欄

・スマホ:住民税の徴収方法選択画面(「自分で納付」に○が付いた見本)

注意:申告書の入力自体は正しくても、ここを「特別徴収」のままにしてしまうと、会社経由の通知になりやすくなります。

副業バレを防ぎたいなら、このチェックだけは最優先で確認してください。

③ 【2026年注意】自治体のミスを防ぐ「電話確認」の魔法

2026年現在、自治体によっては「原則として特別徴収を推奨」しているケースもあり、申告時に普通徴収を選んだつもりでも、処理の都合で特別徴収に回ってしまう可能性がゼロではありません。

そこでおすすめなのが、申告後に住民税課へ電話で確認する方法です。たった数分で安心感が段違いになります。

📞 役所へ電話するときの一言テンプレ(アドリブOK)

「確定申告をしたのですが、給与所得以外(副業)分の住民税は普通徴収(自分で納付)で処理されますか?

会社へ通知が行かない形でお願いしたいです。」

💬 あいりの実体験(チャトレ歴5年)

私も初めて確定申告をしたとき、正直「本当に大丈夫かな…」と不安でした。

そこで申告後に住民税課へ電話で確認したところ、「副業分は普通徴収で処理されていますよ」と言ってもらえて、一気に安心できました。

不安なまま過ごすより、確認して“安心を買う”のがおすすめです。

「バレない方法」がわかったら、

あとは稼ぐ一歩を踏み出すだけ

\ 副業バレ対策・サポートが業界トップクラス /

次の章では、20万円以下でも油断できない「住民税の申告」について解説します。

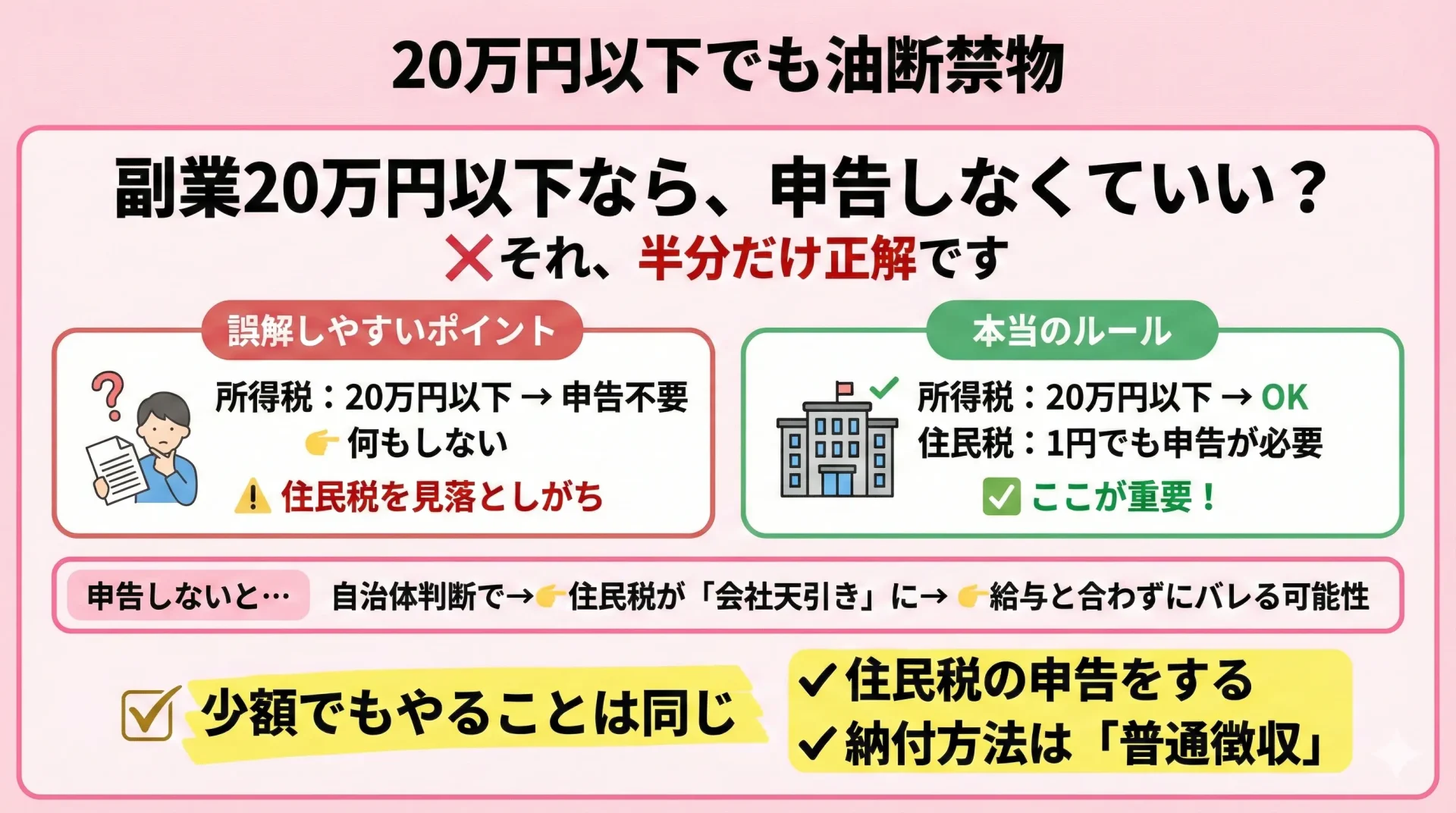

20万円以下でも油断禁物|「住民税の申告」を忘れるとバレる?

「副業の所得が20万円以下なら、確定申告しなくていいんですよね?」

これは半分だけ正解で、半分は間違いです。

結論から言うと、所得税の確定申告が不要でも、住民税の申告は原則必要になります。

① 所得税(国)と住民税(市区町村)のルールの違い

よく言われる「20万円以下なら申告不要」というルールは、国に納める「所得税」についての基準です。

-

所得税: 副業所得が20万円以下なら、確定申告は「不要」です。

-

住民税: 所得が1円でもあれば、申告が「原則必要」です。

しかし、ここで見落とされがちなのが、住民税は別ルールだという点です。

② バレたくない人ほど「住民税申告」をすべき理由

「20万円以下だから何もしない」のが最も危険です。

申告を放置すると、自治体の判断で勝手に「会社天引き」に設定されるリスクがあります。

少額であっても役所で住民税の申告を行い、自ら「普通徴収」を選択することが、会社バレを防ぐ最短ルートです。

所得税の申告が不要な場合でも、住民税の申告書を提出し、「普通徴収」を選択することで、

- 副業分の住民税が会社に通知されない

- 自宅に納付書が届く

- 副業を知られるリスクを最小限にできる

という安全な状態を作ることができます。

💬 あいりの補足(現役チャトレの視点)

「20万円以下だから大丈夫」と思って住民税の申告をしていなかった知人が、

後から市役所から連絡を受けて焦っていました…。

少額でも、住民税だけはきちんと申告しておくのが一番安心です。

次の章では、税金を抑えて手取りを増やす「経費」について解説します。

節税の裏ワザ|チャットレディが経費にできるものチェックリスト

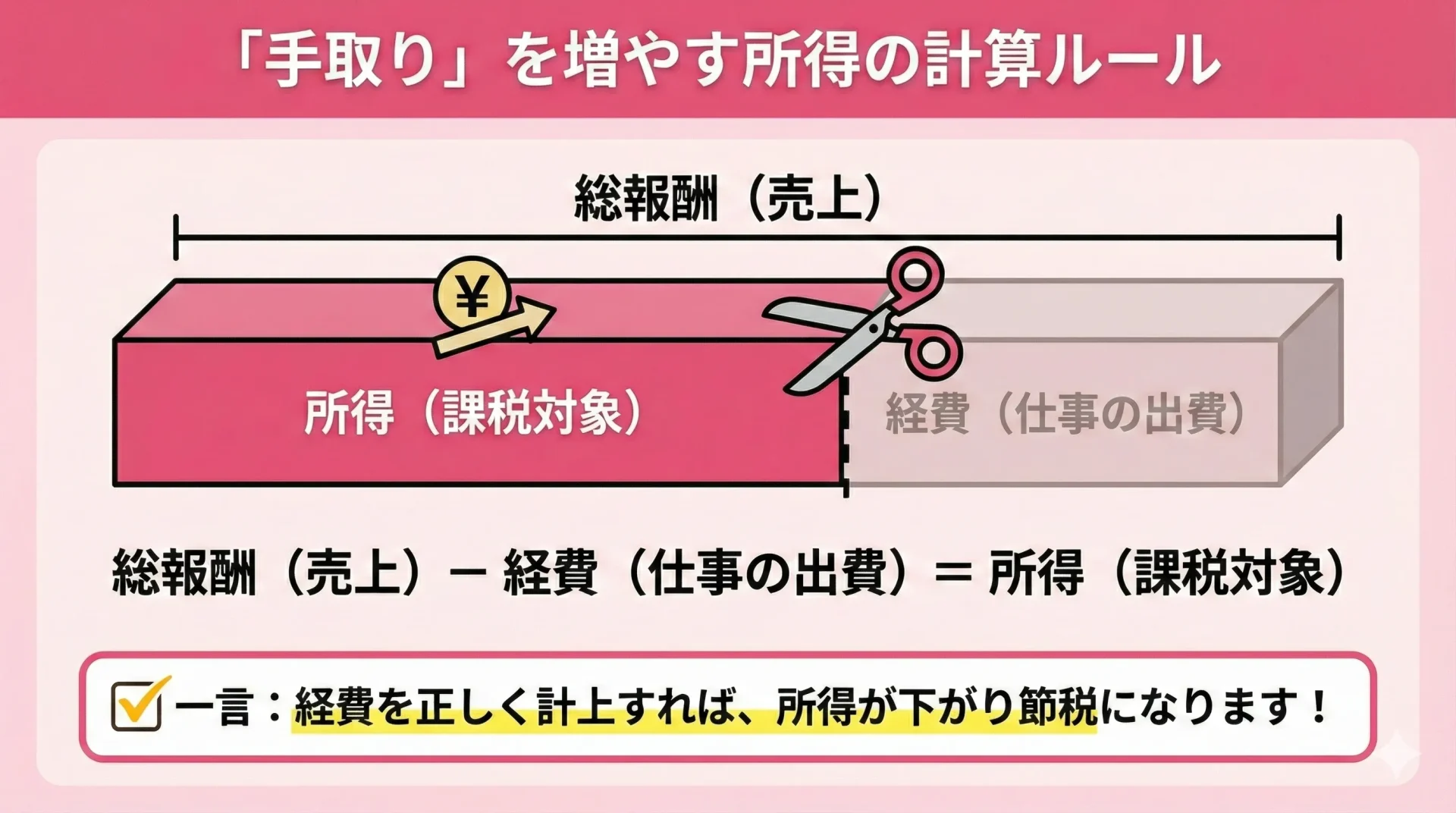

確定申告で手取りを大きく左右するのが「経費」です。

税金は次の計算式で決まります。

報酬 − 経費 = 所得(税金がかかる対象)

つまり、経費を正しく計上できるほど、支払う税金は少なくなるということ。ここでは、チャットレディが現実的に・安全に経費にできるものを整理します。

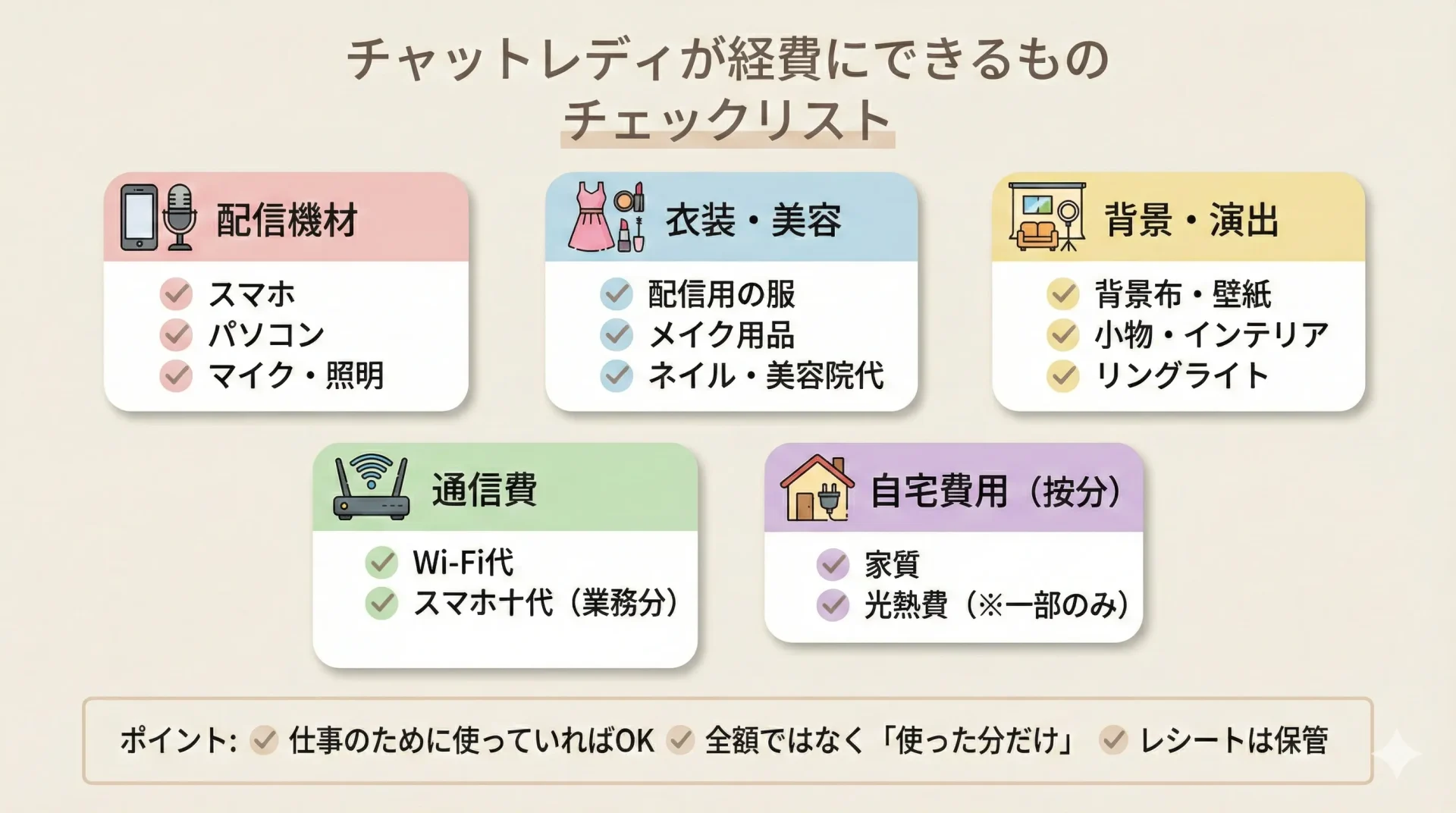

① チャットレディが経費にできる代表的な項目

まずは「何が経費になるか」を一覧で確認して、あとから按分の考え方を押さえればOKです。

次のような支出は、「仕事のために使っている」と説明できれば、経費として認められやすい項目です。

- 配信機材: スマホ、パソコン、カメラ、マイク、ヘッドセット、照明

- 衣装・美容: 配信用の服、メイク用品、美容院代、ネイル

- 背景・演出: 壁紙、インテリア、小物、リングライト

- 通信費: Wi-Fi代、スマホ代(業務使用分)

- 消耗品: 文房具、収納用品、掃除グッズなど

判断基準はとてもシンプルで、「チャットレディの仕事をするために必要だったか?」です。

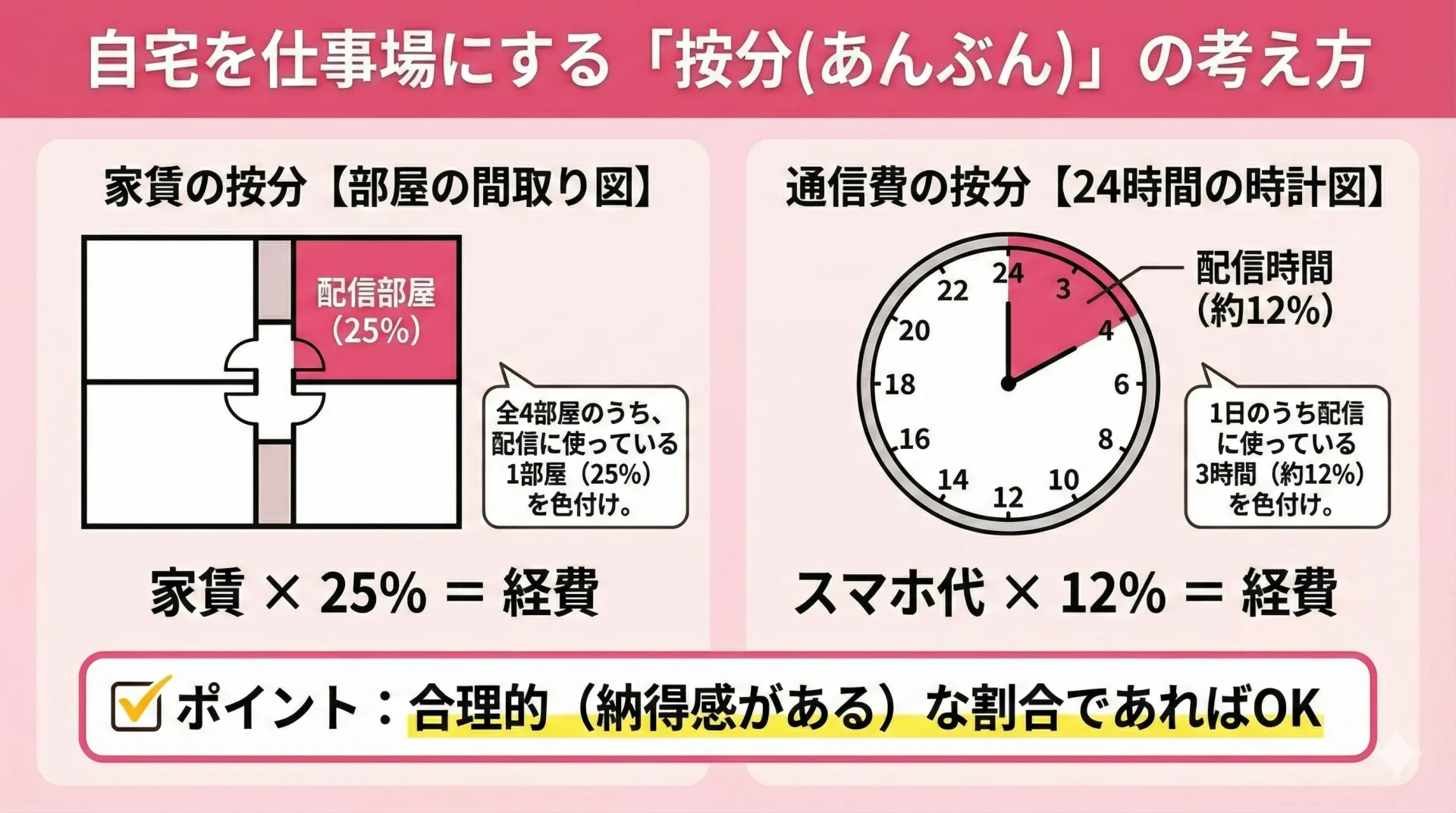

② 家賃・光熱費・通信費は「按分(あんぶん)」で計上する

自宅で配信している場合、家賃・光熱費・通信費の一部も経費にできる可能性があります。

ただし、生活費と混ざるため、使用割合に応じて按分するのが原則です。

| 項目 | 按分の考え方(例) |

|---|---|

| 家賃 | 2DKのうち1部屋を配信に使用 → 20〜30%を経費 |

| 光熱費 | 配信時間に応じて10〜30%を目安に |

| 通信費 | 業務利用割合に応じて50%など |

全額を経費にするのはNGですが、合理的な割合であれば問題ありません。

③ 経費で否認されないための注意点

経費として認めてもらうためには、最低限のルールを守ることが大切です。

- 領収書・レシートは必ず保管(白色5年/青色7年)

- 電子領収書・クレカ明細でもOK(用途が分かるもの)

- プライベート利用分と混同しない

④ 【あいりの現場メモ】小さなレシートが大きな節税に

💬 あいりの実体験

私は100円ショップで買った配信用の小物のレシートも、すべてスマホで撮影して保存しています。

1枚あたりは数十円でも、1年分まとめると数万円の節税になることもあります。

経費をきちんと管理できるようになると、「思ったより税金が少なくて済んだ」というケースは本当に多いです。

次の章では、スマホで完結する確定申告の具体的な手順を解説します。

2026年版:スマホで完結する確定申告(e-Tax)5ステップ

※この5ステップ通りに進めれば、税務署に行かなくても申告できます。

「確定申告って税務署に行かないと無理そう…」と思われがちですが、今はスマホ1台で完結できます。

特にチャットレディのように時間が取りにくい副業でも、“手順さえ知っていれば”難しくありません。

✅ 先に結論

- スマホ申告のカギは「必要なものを先に揃える」こと

- そして住民税のチェック(普通徴収)を忘れないこと

① まず用意するものチェックリスト(これだけでOK)

申告の途中で止まらないように、最初に必要なものを揃えましょう。

- マイナンバーカード(スマホで読み取ってe-Tax送信するため)

- 対応スマホ(マイナポータル対応・NFC対応が安心)

- 報酬の証拠(報酬明細/振込履歴/報酬画面のスクショ)

- 経費の証拠(領収書・レシート/クレカ明細/家計簿アプリの記録)

- 本業の源泉徴収票(会社員の方のみ)

ポイント:支払調書が出ないサイトでも、報酬画面のスクショや振込履歴があれば集計できます。

② 失敗しない「5ステップ」ロードマップ(スマホで完結)

ここからは、実際の流れです。順番通りに進めれば、初心者でも迷いません。

- 集計:年間の報酬合計と経費をまとめる(所得=報酬−経費)

- 作成:国税庁「確定申告書等作成コーナー」にアクセス

- 入力:案内通りに金額を入力(本業ありは源泉徴収票も入力)

- 最重要:住民税の徴収方法を「普通徴収(自分で納付)」にする

- 送信・納税:マイナンバーカードで送信(e-Tax)→納税(必要な場合)

この5ステップの中で、バレ防止の要になるのは④の住民税チェックです。ここだけは必ず落ち着いて確認してください。

③ 納税の方法(スマホでできる支払いも増えています)

申告して税額が出た場合は、納税が必要です。最近は支払い方法も増えています。

- 口座振替:引き落としで忘れにくい

- クレジットカード:手数料があるがポイントが付く場合も

- コンビニ払い:納付書で支払い(手軽)

- スマホ決済:自治体・税目によって対応(Pay払い等)

迷ったら:まずは「コンビニ払い」か「口座振替」にしておけば安心です。

④【あいりの現場メモ】スマホ申告は“夜にまとめて”が最強

私は、報酬スクショとレシートを先にスマホに集めておいて、子どもが寝た後にまとめて入力しています。

「集計→入力」さえできれば、あとは案内通りなので意外とスムーズです。

税金の支払いを楽にする方法|滞納せずにスマート管理

確定申告を終えたら、次は税金の支払いです。納付の方法を工夫するだけで、支払い漏れや滞納を防げます。

ここでは、チャットレディの方が実践しやすい支払い管理術を紹介します。

① 口座振替・クレジットカードで自動支払いにする

税金は、銀行窓口やコンビニだけでなく、口座振替やクレジットカード払いにも対応しています。

忙しい副業女性にとって、自動で引き落とされる仕組みは大きな安心になります。

- 口座振替: 指定口座から自動引き落とし。申請は税務署または市区町村窓口。

- クレジットカード: 手数料は数百円程度。ポイント還元が受けられる場合も。

- 電子マネー(PayPayなど): 一部自治体で対応開始。

確定申告時に「口座振替依頼書」を提出しておくと、毎年の支払い手続きがスムーズです。忘れがちな人ほど、自動化しておくのが得策です。

② 家計簿アプリ・会計ソフトで管理する

税金や経費を手作業で記録するのは大変ですが、近年はアプリで自動化できます。

代表的なツールには、freeeやマネーフォワードなどがあります。

- 銀行・クレカ・電子マネーを自動連携して支出を分類

- レシートを撮るだけで経費登録できる

- 申告用の帳簿や仕訳帳も自動作成

これらを使えば、「経費管理」「収入把握」「申告準備」を一括で行えるため、節税だけでなく時間の節約にもつながります。

③ 青色申告を活用して節税を強化

本格的にチャットレディとして収入が増えてきたら、青色申告を検討するのもおすすめです。青色申告を選択すると、最大65万円の控除が受けられ、税金が軽減されます。

| 申告区分 | 特徴 | 控除額 |

|---|---|---|

| 白色申告 | 手続きが簡単。経費は自由記入。 | なし |

| 青色申告 | 帳簿作成が必要だが、控除・赤字繰越などの特典あり。 | 最大65万円 |

青色申告を行うには、事前に「開業届」と「青色申告承認申請書」を税務署に提出する必要があります。会計アプリを活用すれば、帳簿づけも簡単に行えるので初心者でも挑戦しやすいです。

次の章では、主婦・学生・会社員が特に気になる「扶養・年末調整・社会保険」の注意点を解説します。

扶養・年末調整・社会保険の注意点(主婦・学生・会社員)

チャットレディを副業で続けるうえで、税金と同じくらい不安になりやすいのが「扶養から外れない?」「会社に副業が知られる?」という点です。

ここでは、主婦・学生・会社員それぞれがつまずきやすいポイントを2026年の最新ルールに基づいて整理します。

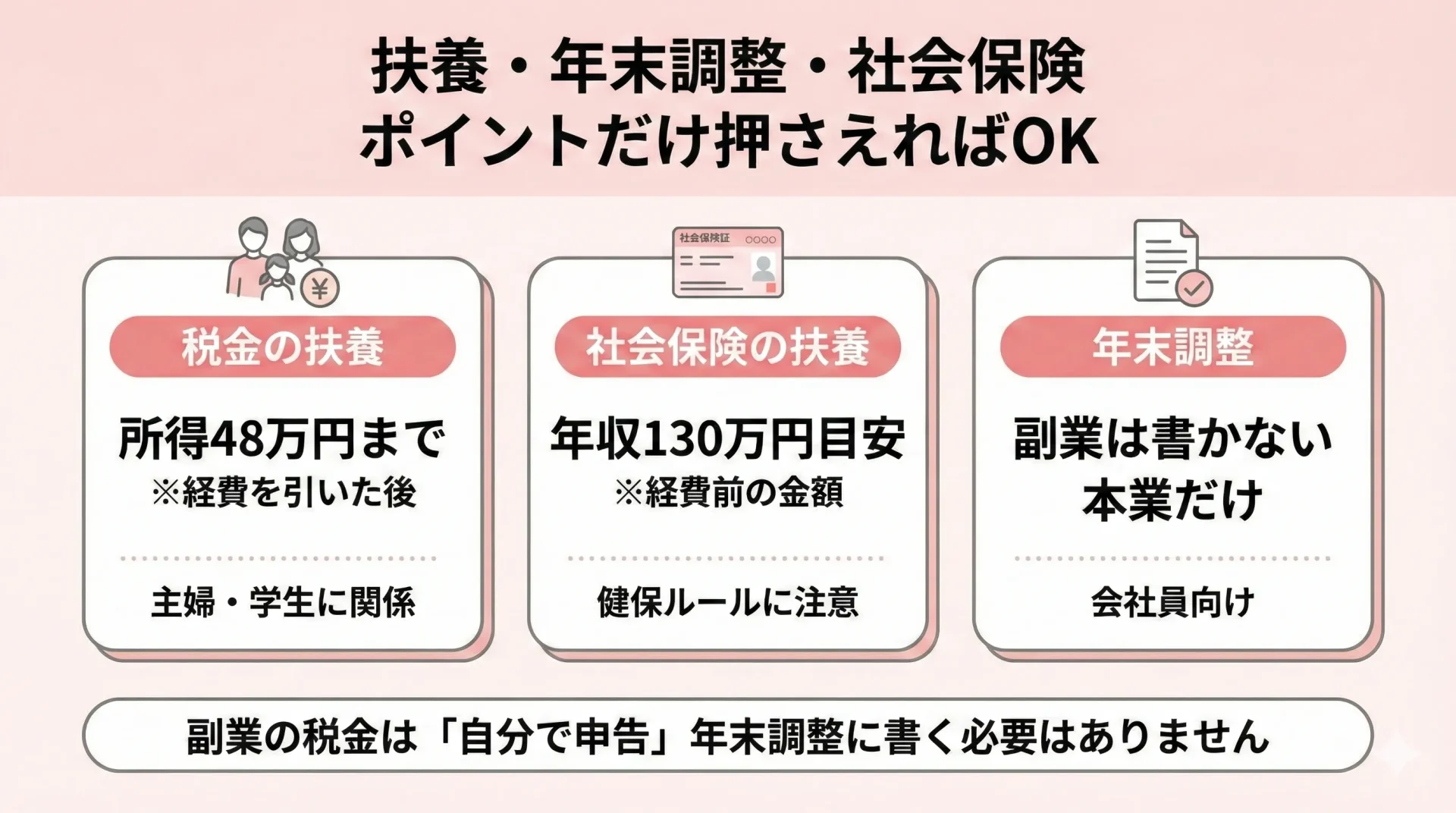

✅ まず押さえるべき結論

- 税金の扶養:所得48万円(経費を引いた後)がボーダーライン

- 社会保険の扶養:年収130万円(総報酬)が目安だが、健保の規約に注意

- 年末調整:副業の内容を会社に書く必要は「一切なし」

① 2つの「扶養の壁」を整理|所得48万と年収130万の違い

扶養には「税金」と「社会保険」の2種類があり、計算方法が全く異なります。チャットレディは個人事業主扱いのため、「経費を引けるかどうか」が大きなカギです。

| 種類 | 判定基準 | チャットレディの考え方 |

|---|---|---|

| 税金の扶養 (配偶者控除等) |

所得 48万円以下 (給与のみなら103万円) |

報酬 - 経費 = 48万円以下なら、親や夫の税金は増えません。 |

| 社会保険の扶養 (健康保険等) |

見込み年収 130万円未満 |

原則として経費を引く前の総報酬額で見られることが多いので注意! |

② 【部長の監修】2026年版「社会保険適用拡大」の注意点

🧾 部長のチェックポイント

2026年現在、社会保険の加入義務(106万円の壁)が話題ですが、これはあくまで「パート先などでの雇用契約」にかかるルールです。

業務委託であるチャットレディの収入は、原則として「130万円の壁」を意識すればOKです。ただし、一部の健康保険組合では「副業収入が少しでもあると、金額に関係なく扶養を認めない」という厳しい独自ルールを設けている場合があります。不安な方は、健保組合の「被扶養者資格」を一度確認しておくのが確実です。

③ 会社員は「年末調整」で副業を報告しなくていい?

会社員の方が最も不安になるのが「年末調整の書類に副業をどう書けばいいのか」という点です。

結論から言うと、年末調整は本業の給料に対する清算なので、チャットレディの収入について記入する必要は一切ありません。

- 年末調整の書類 = 副業のことは書かなくてOK

- 副業の税金処理 = 自分で確定申告(または住民税申告)を行う

このように、本業の手続きと切り離すことが「副業バレ」を防ぐ基本です。

その代わり、年明けに自分でスマホから確定申告をして、住民税を「自分で納付」にする。この手順さえ守れば、会社で気まずい思いをすることはありませんよ。

次の章では、読者からよく寄せられる税金・副業バレに関するよくある質問(FAQ)をまとめます。

よくある質問(FAQ)

最後に、チャットレディ・在宅副業で特によく相談される税金まわりの質問をまとめました。

Q:支払調書が出ないサイトはどうすればいい?

A:報酬画面のスクリーンショットや振込履歴でOKです。

実は、すべての副業サイトが支払調書を発行する義務があるわけではありません。

そのため、以下のような資料を保存しておけば問題ありません。

- マイページの報酬明細画面のスクリーンショット

- 銀行口座の入金履歴

- 月ごとの報酬をまとめた簡単なメモ(スプレッドシートなど)

税務署が確認するのは「いくら稼いだか」なので、客観的に金額が分かる証拠があれば十分です。

Q:過去に申告していない分があるんだけど大丈夫…?

A:気づいた時点で「期限後申告」をするのがおすすめです。

「ちょっと前の分、実は申告していない…」という相談はとても多いです。

結論から言うと、放置するより、期限後でも自分から申告した方が圧倒的に有利です。

- 自発的な申告なら、重いペナルティになりにくい

- 追徴があっても、延滞税は最小限で済む

- 後から税務署に指摘されるリスクを減らせる

「少額だからバレないかな…」と不安になるより、早めに整理してスッキリさせる方が精神的にも楽ですよ。

Q:家族に税金の通知(郵便物)を見られそうで不安…

A:郵便物の管理次第で、かなり防げます。

在宅副業やチャットレディの場合、「家族に知られたくない」という理由で税金が不安になる方も多いですよね。

以下のような対策がおすすめです。

- 確定申告はe-Tax(電子申告)を利用する

- 住民税は「自分で納付(普通徴収)」を選択する

- 郵便物は開封タイミングを自分で管理する

これだけでも、家族や会社に副業が伝わるリスクはかなり下げられます。

まとめ:正しく知れば、チャットレディは「バレずに」続けられる

税金って聞くと身構えがちですが、結局やることはシンプルです。

ポイントさえ押さえれば、家族や会社にバレるリスクを最小限にしながら、安心してチャットレディを続けられます。

最後に、重要ポイントをもう一度だけまとめます。

重要ポイント(3つだけ覚えてください)

- 住民税は必ず「普通徴収」

- 少額でも住民税の申告は忘れずに

- 経費の計上で手取りを守る

特に「住民税の徴収方法」は、身バレ対策の要なので最優先。ここを外さなければ、無用なトラブルはかなり避けられます。

正しい知識があれば、

副業チャットレディは怖くありません!

\ 初心者さんが選ぶ、安全な2大事務所 /

まずは無料登録して、具体的なお仕事条件をチェックしてみてください🌸

次に読むべき記事

「税金の不安は減った。じゃあ次は何を整えればいい?」という方は、以下を順番に読むのがおすすめです。

この記事の内容は、実際の運営経験と現場の声をもとに作成しています。

監修:部長(サイト運営・副業情報のファクトチェック担当)

執筆:早坂あいり(ノンアダルトチャットレディ歴5年以上/現役副業アドバイザー)